Enquête

Alors que la légalisation du cannabis à des fins médicales et non médicales ne cesse de gagner du terrain à l’échelle mondiale, la dimension commerciale du phénomène prend une ampleur inédite avec l’investissement croissant d’acteurs, petits et grands, issus du monde de l’entreprise. « Eldorado », « or vert », « start-up », « crowfunding », le vocabulaire utilisé dans les grands médias relève de plus en plus de l’univers de l’économie et du marketing. Á l’heure de la domination planétaire du marché, le cannabis est définitivement entré dans la ligne de mire d’homo œconomicus. À quel prix pour la santé publique ?

ln-graphics.be

Le monde des affaires n’a pas tardé à s’engouffrer dans les opportunités offertes par la sortie (partielle) de la prohibition, à partir des années 2012 et 2013, quand l’Uruguay et deux entités fédérés des États-Unis, le Colorado et l’État de Washington, ont décidé de légaliser le cannabis non médical. Pourtant, à l’époque, les discours tenus par les protagonistes de cette révolution normative (pouvoirs publics, ONG, associations d’autosupport) mettaient plutôt l’accent sur la préservation de la santé des usagers, notamment celle des plus jeunes, et sur la nécessité de contenir une trop forte augmentation des prévalences de consommation dans la population générale. Même dans les deux États américains pionniers, où les logiques étaient beaucoup plus libérales qu’en Uruguay, particulièrement du fait de la place importante laissée à l’entreprise privée dans la nouvelle configuration légale, la volonté des pouvoirs publics de limiter la publicité commerciale en relation avec le cannabis était fortement mise en avant[1]. Force est de constater que, sept ans après, hormis l’Uruguay, ces priorités se font de moins en moins prégnantes, et ce à mesure de l’aiguisement des appétits économiques provoqués par l’élargissement d’un marché sans cesse croissant.

Une légalisation du cannabis qui s’étend

Depuis 2012, en effet, neuf nouveaux États fédérés américains (Alaska, Oregon, Californie, Nevada, Michigan, Maine, Vermont, Massachussetts, Illinois), ainsi que le district de Washington, ont opté pour la légalisation, tandis que le Canada, en 2018, était la deuxième entité souveraine[2], à choisir ce modèle. Cette liste ne se limite désormais plus au continent américain. Le Luxembourg, en effet, a annoncé en 2019 qu’il allait changer le statut légal du cannabis non médical prochainement, tandis que la Thaïlande pourrait en faire de même. En matière de cannabis médical, la situation est encore plus avancée, puisque, outre les 33 États américains, plus d’une trentaine d’États à travers le monde l’ont légalisé et que tous les continents de la planète sont concernés. En Europe, où 22 États autorisent à ce jour la prescription de cannabis médical, le gouvernement français a décidé le lancement d’un programme d’expérimentation auprès de près de 3 000 patients fin 2020.

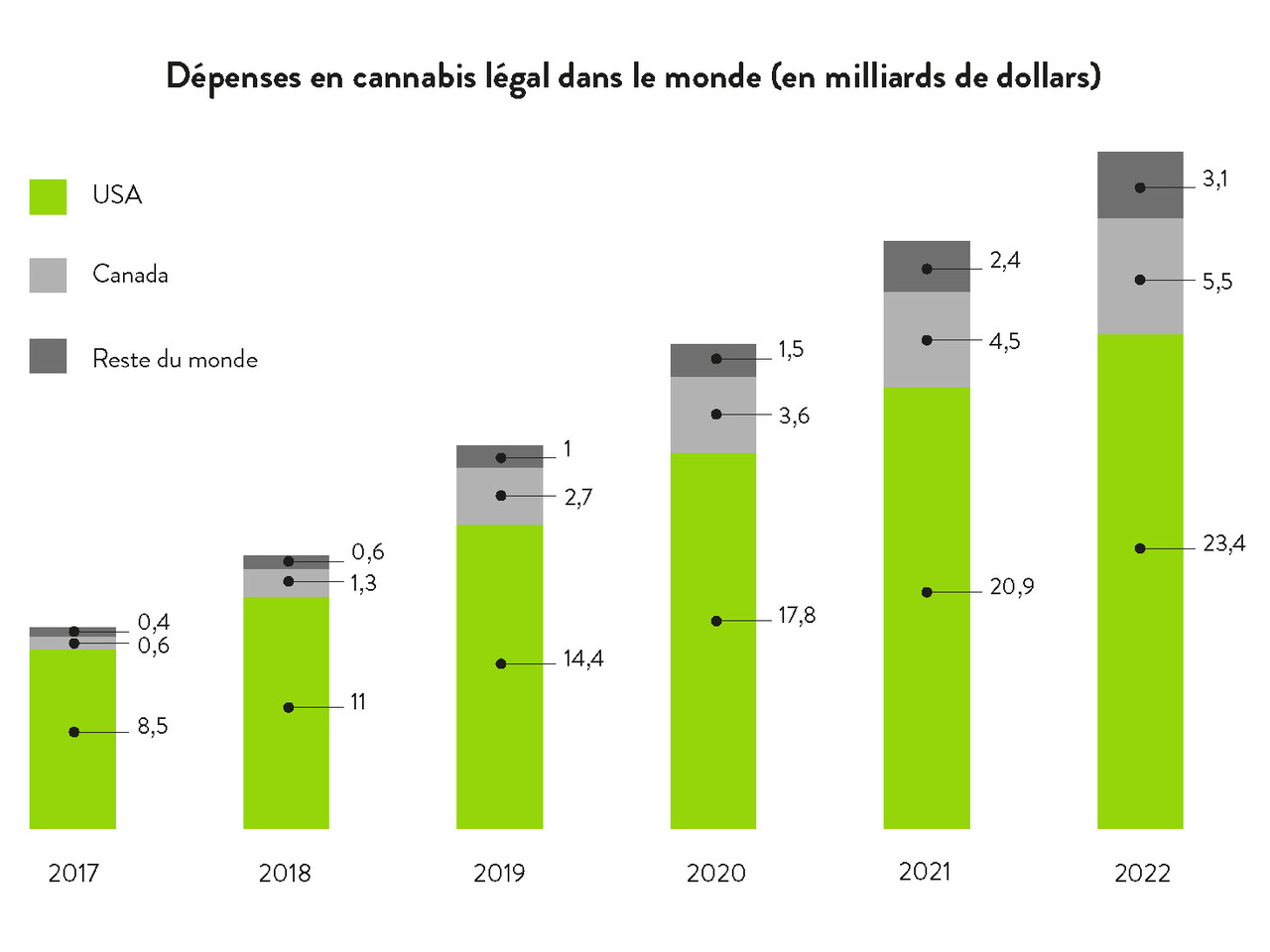

Ce changement de nature d’un marché jusqu’ici majoritairement illicite et sa dimension globale sont porteurs de perspectives significatives pour les investisseurs privés. Selon, les cabinets américains Arcview et BDS Analytics, dont l’objectif est d’attirer les capitaux vers ce marché, celui-ci est « le plus dynamique que le monde ait vu depuis des décennies ». Aux États-Unis, les études menées par ces deux cabinets montraient qu’en 2017 le marché du cannabis y atteignait environ 8,5 milliards de dollars et que ce chiffre allait quasiment tripler d’ici 2022 pour atteindre près de 23,4 milliards de dollars. La dynamique pour le reste du monde est également impressionnante avec, sur la même période, une multiplication par 8 des dépenses globales. Les dernières estimations disponibles, publiées en 2020, font même état d’un marché global de 74 milliards de dollars d’ici 2027[3].

Source : Arcview/BDS Analytics

Le Canada en avance

Si, en 2020, les États-Unis représentent presque 80 % des dépenses mondiales de cannabis médical et non médical, c’est le Canada qui est en train de se positionner comme le leader sur le marché mondial. Ce paradoxe ne s’explique pas par la passivité des entrepreneurs américains, mais par le fait que la prohibition maintenue du cannabis à l’échelle fédérale, et les incertitudes qu’elle crée, dissuade encore les capitaux potentiels de s’investir dans le secteur, alors que le marché explose : entre 2007 et 2017, aux États-Unis, le nombre d’usagers dans l’année de cannabis (légal comme illégal) aurait augmenté de 60 %, tandis que celui des consommateurs quotidiens aurait doublé[4]. De nombreuses banques américaines hésitent à ouvrir des comptes à des entreprises du secteur de peur d’être accusées par l’État fédéral de blanchiment. D’où les pressions de la National Cannabis Industry Association, principal lobby du cannabis, pour que l’État fédéral, malgré les réticences de l’administration de l’actuel président Donald Trump, lève l’interdit. Pour pallier ce problème, la Chambre des représentants, dominée par les Démocrates, vient d’adopter une loi, le Safe Banking Act, qui vise à protéger les banques de sanctions éventuelles. Il n’est cependant pas garanti qu’elle soit entérinée par un Sénat majoritairement républicain. En attendant, du fait notamment de la légalisation du cannabis médical en 2001, ce sont les entreprises canadiennes, profitant d’un cadre juridique clair, qui sont devenues les acteurs principaux du secteur avec le soutien d’un certain nombre d’industriels de l’alcool et du tabac. Ainsi, Constellation Brands, producteur des bières Corona, a investi 4 milliards de dollars dans l’entreprise canadienne de production de cannabis Canopy Growth, tandis qu’Altria, fabricant de Marlboro, injectait près de 2 milliards de dollars dans Cronos, autre acteur économique du cannabis, permettant à ces entreprises de financer leurs stratégies de croissance pour conquérir de nouveaux marchés.

Aujourd’hui, Canopy Growth, Aurora, Tilray, Cronos sont cotées à la bourse de Toronto et de New York, où le cannabis possède son indice Prime Alternative Harvest[5]. À la fin 2019, la capitalisation boursière de Canopy Growth, la première entreprise mondiale du secteur, tournait autour de 10,5 milliards de dollars pour un chiffre d’affaires de 123 millions de dollars, un doublement par rapport à 2018, l’entreprise ayant profité de la légalisation du cannabis non médical au Canada pour se développer. Le krach du début de l’année 2019, qui avait vu la capitalisation boursière de l’entreprise diminuer de 50 %, paraît oubliée. Au contraire, la valeur des actions est revenue, après une vague spéculative, à des niveaux plus conformes à la réalité du marché.

« Fortes de leur temps d’avance et soucieuses d’augmenter leurs chiffres d’affaire, les entreprises canadiennes se positionnent massivement sur un marché européen, jugé extrêmement prometteur».

« Les dernières estimations disponibles, publiées en 2020, font même état d’un marché global de 74 milliards de dollars d’ici 2027 ».

« Ces produits (…) ont vu leur concentration moyenne en THC passer de 56,6 % en 2014 à 68,6 % à la fin de 2017 et représentent près de 28,3 % sur le marché médical et 23,4% sur le marché non médical, soit un doublement en trois ans ».

À la conquête du marché européen du cannabis médical

Fortes de leur temps d’avance et soucieuses d’augmenter leurs chiffres d’affaire, les entreprises canadiennes se positionnent massivement sur un marché européen, jugé extrêmement prometteur du fait de ses 24 millions de consommateurs de cannabis dans l’année[6], de sa population vieillissante, au pouvoir d’achat élevé… En effet, pour l’industrie du cannabis médical, la prévalence en augmentation de différentes maladies (Parkinson, Alzheimer) ou la prise en charge des douleurs cancéreuses sont la garantie d’un marché florissant pour les années à venir. Cet extrait d’un rapport du cabinet Grand View Research en témoigne : « la prévalence élevée des cancers constituera un des facteurs majeurs de la demande de marijuana légale. Pour l’Organisation mondiale de la santé (OMS), par exemple, le cancer est la deuxième cause de mortalité dans le monde avec 8,8 millions de morts en 2015. En outre, le poids croissant des douleurs chroniques et des effets secondaires associés aux traitements à base d’opioïdes vont probablement tirer la demande de cannabis médical, qui a démontré son efficacité dans le traitement des pathologies liées aux douleurs chroniques[7] ».

Dans ce contexte, qu’il s’agisse de Tilray au Portugal, d’Aurora en Allemagne ou de Canopy Growth au Danemark, un nombre croissant de firmes canadiennes s’implantent sur le Vieux continent, suscitant en réaction la naissance ou la croissance d’acteurs européens similaires comme l’anglais Emmac Life Science group ou le hollandais Bedrocan, tandis que la multinationale britannique du tabac Constellation Brands, à l’instar de son concurrent Altria, investit le secteur des biotechnologies liées au cannabis.

Et la santé publique ?

La mainmise des industriels sur le marché du cannabis est donc en cours et devrait s’accroître avec le temps, à mesure des progrès de la légalisation du cannabis médical et non médical dans le monde. De plus en plus de professionnels de la santé s’inquiètent de ses évolutions[8] et s’interrogent ouvertement sur la contradiction possible entre les intérêts de cette industrie et ceux de la préservation de la santé publique. À cet égard, la situation au Colorado, un des premiers États américains à avoir commercialisé le cannabis en 2014, est édifiante. Devant l’effondrement des prix moyens de la marijuana destinée au marché non médical (de 14,05 à 5,03 dollars le gramme, soit 62 % entre 2014 et 2017), et médical, les industriels mettent davantage sur le marché des produits dits concentrate (huile, shatter, wax, etc.[9]) dont les prix sont beaucoup plus élevés que la marijuana. Ces produits destinés au marché non médical et médical ont vu leur concentration moyenne en THC passer de 56,6 % en 2014 à 68,6 % à la fin de 2017 et représentent près de 28,3 % sur le marché médical et 23,4% sur le marché non médical, soit un doublement en trois ans. Cette popularité croissante des concentrate auprès du public est d’autant plus préoccupante que la chute des prix entre 2014 et 2017 (de 41,43 dollars le gramme à 21,57 dollars, soit près de 50 %), les rend plus accessibles au risque d’augmenter le nombre de personnes dépendantes, notamment au sein des consommateurs intensifs (26-31 jours dans le mois)[10]. Au Colorado, ceux-ci représenteraient plus de 22 % du total des usagers dans l’année, soit 222 000 personnes environ[11], et consommeraient, à raison d’une moyenne de 1,6 g par jour en moyenne, 71 % des quantités de marijuana consommée en une année. À côté des risques de dépendance accrue, les défis majeurs pour le Colorado portent entre autres sur l’accidentologie routière et les hospitalisations en urgence consécutives souvent à l’ingestion de cannabis comestible (edibles), lesquelles ont un coût social considérable.

Dès lors, tant que l’on ne dispose pas d’études sérieuses[12] mettant en regard non seulement les bénéfices, mais les coûts pour la société de ces réformes, la prolifération insistante dans les grands médias de syntagmes tels que la « ruée vers l’or vert », de métaphores bibliques relatives à la « manne » ou mythologiques en référence à l’« eldorado » semble pour le moins imprudente. Dans ce contexte, l’initiative lancée au début de l’année 2020 à Bruxelles par les associations #STOP1921 et Smart on Drugs visant entre autres à alerter l’opinion sur les dérives présentées par un « marché uniquement commercial » apparaît comme particulièrement bienvenue.

[1] GANDILHON M. et al., « Colorado vs Uruguay : deux modes opposés de régulations du cannabis », Drogues, santé et société, 2018.

[2] OBRADOVIC I., La légalisation du cannabis au Canada, OFDT, 2018.

[3] Grand View Research, février 2020.

[4] ONUDC (Organisation des Nations unies contre la drogue et le crime), World Drug Report, 2019.

[5] Il s’agit d’un indice boursier qui mesure le taux de croissance des actions de sociétés opérant dans le secteur de l’industrie du cannabis, sur le même principe que le CAC40 ou le Dow Jones.

[6] EMCDDA, European Drug Report 2018, Lisbonne, 2019.

[7] Traduit par l’auteur. Grand View Research, Legal Marijuana Market Size, Share & Trends Analysis Report By Marijuana Type (Medical, Adult Use), By Product Type, By Medical Application (Cancer, Mental Disorders), And Segment Forecasts, 2020 – 2027, 2020.

[8] OBRADOVIC I., « La légalisation du cannabis sous le regard des intervenants de santé », Swaps, n° 91, 2019.

[9] Le shatter et la wax sont deux types d’extraits de cannabis (HBO)

[10] Marijuana Policy Group, Market size and demand for Marijuana in Colorado, 2017 Market Update, 2018.

[11] À titre de comparaison, pour la France, cela représenterait près de 2 500 000 usagers dans l’année contre 900 000 actuellement (Drogues, chiffres clés, 2019).

[12] Une première étude du Centennial Institute de l’Université chrétienne du Colorado a paru en novembre 2018. Elle estime entre autres que pour 1 dollar rapporté en taxe, le coût pour l’État serait de 4,5 dollars. Il ne fait pas de doute que d’autres études suivront qui critiqueront, réfuteront ou confirmeront cette estimation.